摘要:

文/沧海一土狗ps:2600字引子2024年10月,中国股市依旧处于牛市状态,但是,市场走势显著分化...

摘要:

文/沧海一土狗ps:2600字引子2024年10月,中国股市依旧处于牛市状态,但是,市场走势显著分化...

文/沧海一土狗

ps:2600字

引子

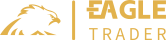

2024年10月,中国股市依旧处于牛市状态,但是,市场走势显著分化:一方面,题材股持续上涨;另一方面,价值股横盘震荡。

如上图所示,十月八日见短期高点之后,小市值指数几乎反包,要重新收复这个高点;但是,沪深300指数却围绕3900点的中枢横盘震荡;二者的走势可谓冰火两重天。

此外,十月底为三季报的密集披露期,投资者们还观察到这样一个诡异的现象:没有业绩的继续大涨,有业绩的横盘震荡。大家开始调侃,这是一段炒“没基本面”的窗口期。在这个窗口期,价值投资者们比较困惑,市场到底是怎么了?是不相信未来经济能复苏吗?所以,他们中的一部分人就开始怀疑经济复苏、质疑本轮牛市。

这篇文章我们将解答这个困惑。

股票指向虚的世界

为了解答这个困惑,我们先得追本溯源,探讨股票交易的一个本质问题。如果有两个对立的世界:实的世界和虚的世界,那么,股票反馈的是哪个世界?答案是虚的世界。

很多人在理智上十分认同这个答案,但是,他们在感情上接受不了,他们宁可和稀泥——虚实结合的世界。然而,事实的真相并不以个人的情感或者意志为转移,股票所交易的就是实的对立面——虚。

在这里有一个极端的例子可以帮我们诱导直觉:有一叠100元钞票,我们的任务是把这个钞票炒到101元/张。这几乎是不可能完成的任务,因为百元大钞的价值太确定了,就是100元。但是,如果我们把标的转换成某种纪念币或者什么其他的东西,那就很容易了。

我们可以讲“收藏价值”,炒到200块也很容易。

对称的,我们把百元大钞的价值砸到99元/张也很难,因为它有实在的成分在里面。

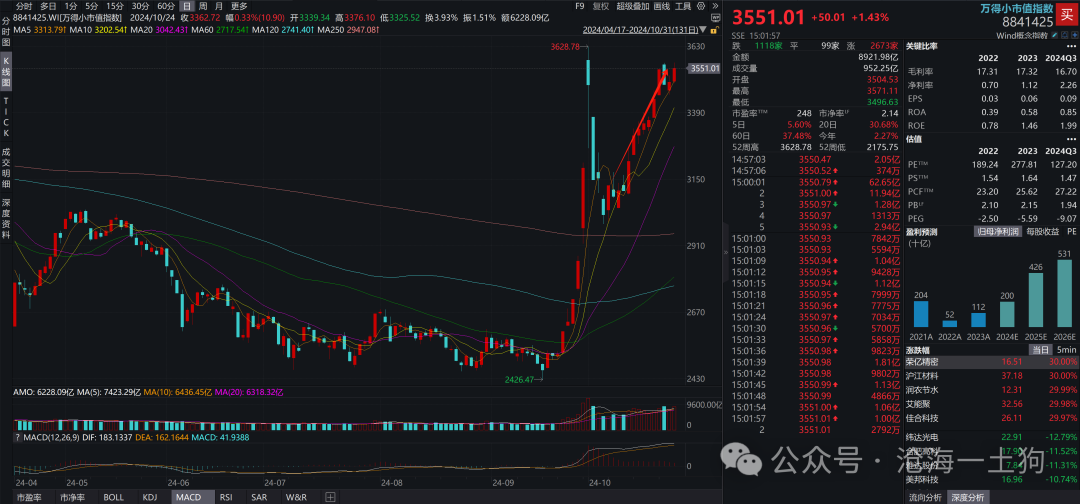

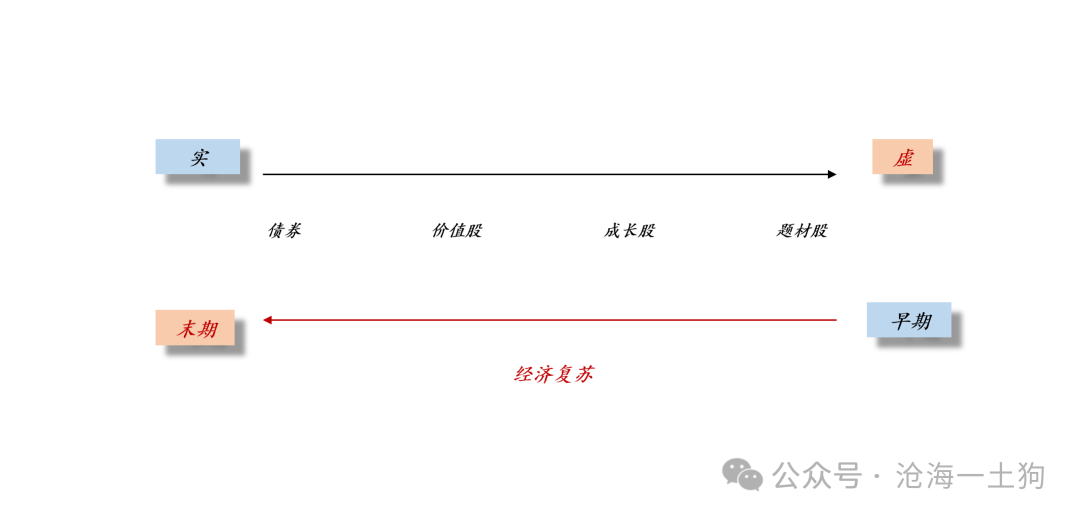

如上图所示,由于绝大部分人被现实牢牢地捆住了,所以,他们理解股票的天然顺序是从实到虚:先理解债券,然后,理解价值股,再理解成长股,最后理解题材股。说白了,就是自由现金流贴现那一套。

然而,股票的本质在于虚,我们需要反过来掌握这门技能,先理解题材股,然后,理解成长股,再理解价值股,最后理解债券。

从虚到实才是股票投资的正确认知路径。

但是,绝大部分人都在逆练“九阴真经”却不自知,在这个过程中,有一类人受伤最深,那就是做债券出身的。做债券的被“实在”诅咒得更深,既有人类直觉上的捆绑,还有债券投资理论方面的误导。

如果你从债券转型股票,并且第一站去的是红利或者周期股,那么,你真得小心了,你所面临的困难要比普通散户还多。这是因为你在骨子里更反对股票的本质——虚。

以题材股为分析起点

为了回归本源,我们需要先忘掉业绩、忘掉基本面,回归股票最精粹的部分——题材。

很多价值投资者看不上题材炒作,但是,他们却能给题材炒作下一个良好的定义:题材炒作属于击鼓传花游戏,核心在于增量资金的不断涌入,成交量的不断放大,筹码的不断交换。

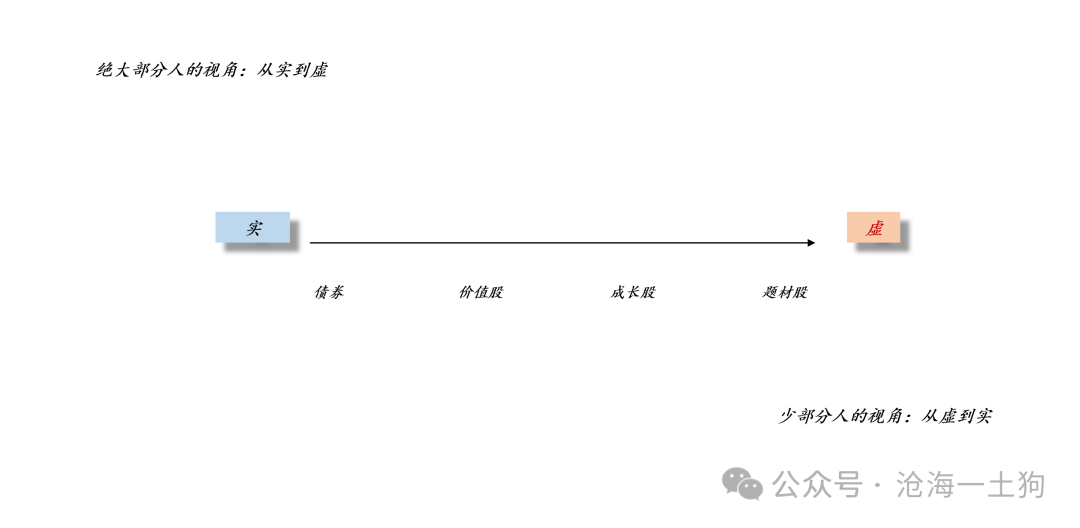

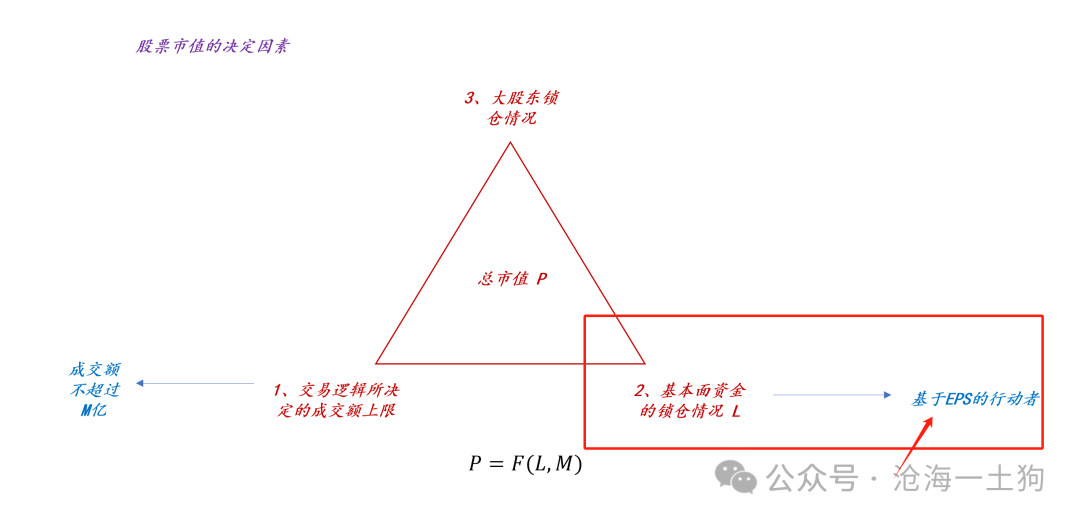

如上图所示,沿着这个定义,我们就能找出决定股票市值的三大因素:

1、交易逻辑所决定的成交量上限M;

2、基本面资金的锁仓情况L;

3、大股东锁仓情况;

抛开2和3不谈,1成了唯一的关注点。

也就是说,如果一只股票没有基本面,且大股东不减持,那么,情况就变得十分简单明了。投机资金只需要以下三个方面:

1、整个市场的成交量是多少;

2、该题材在所有题材中的排名情况;

3、该股票在本题材的排名情况;

以上三点会确定一个成交额上限M,只要该股票的成交额没有突破这个上限,那么,就是安全的;一旦突破这个上限,那么,很多资金就会跑路。

这是一种典型的击鼓传花的玩法,成交量达峰,游戏结束。

因此,股票牛市有一个前提条件,整个市场得有庞大的成交量,目前,全a的成交量在2万亿附近。

搞明白怎么炒题材股,就能明白为什么交易资金不喜欢搞蓝筹股了。这是因为每一个蓝筹股里都有大量的基本面资金,我们可以把基本面资金等价于“随着股价上涨一定会减持”的大股东。

因此,我们表面上看到的是“股市在躲着业绩”上涨,实际上,他们是在躲基本面资金,躲机构。

机构越多,越可能涨不动。那么,为什么有些股票机构多呢??因为他们有业绩,有价值。这就回到一开始那个问题了:把一张面值为100元的钞票炒到101元是困难的,把一张面值为100元的纪念币炒到200元是容易的。

以成长股为载体

那么,什么情况下交易资金和基本面资金能够和解呢??当EPS持续增长时。

当EPS增速高到一定程度,基本面资金对价值V的估计也存在严重分歧,不存在一个实在的V。

于是,博弈格局出现重大变化,交易资金再也不用担心下面这种情况了:当市值P高于V时,基本面资金大量甩卖。交易资金和基本面资金达成了基本的共识,他们给这种股票起了一个好听的名字——成长股。

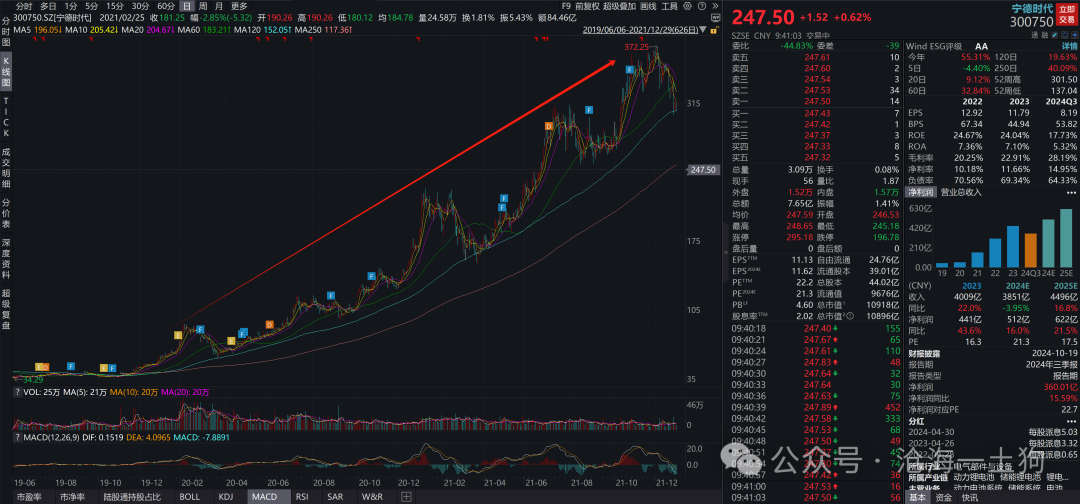

显而易见,当年的宁德时代就属于此类股票,EPS一直兑现得很不错,基本面投资者对它的合理价值V充满了分歧。在这种情况下,交易资金和基本面资金相安无事,一起把股价推很高。

于是,我们就可以给题材股、价值股和成长股下一个较为精确的定义:

当一只股票没有基本面时,只有交易资金玩,它是一只题材股;

当一只股票有基本面且EPS增速较低时,只有基本面资金玩,它是一只价值股;

当一只股票有基本面且EPS增速较高时,交易资金和基本面资金一起玩,它是一只成长股。

结束语

综上所述,对于众多价值投资者而言,有且只有一个可以炒的题材,那就是经济复苏甚至走向繁荣。

把握住股市交易的本质之后,再沿着经济复苏的视角看股票市场,一切都清晰了:市场必然沿着“题材股——成长股——价值股”的方向前进。因此,炒题材,炒垃圾非但不是表明“市场认为经济复苏无望”,恰恰是佐证了“市场认为经济一定能复苏”,否则,题材股不会有如此高的高度,沪深两市也不会持续保持两万亿的成交量。

只不过凡事都有一个过程,经济复苏是一个进程,股票交易也是。

现在股票市场正在题材炒作的末期,即将进入炒成长股的阶段。那么,切换的契机是什么呢??一方面是财政刺激政策落地,另一方面是基本面出数据。

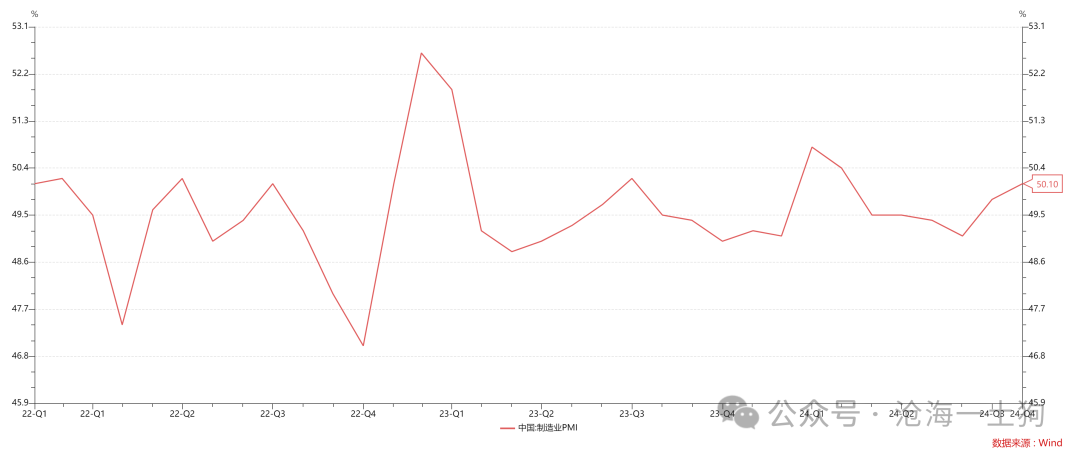

昨天公布了10月的制造业PMI数据,回升到荣枯线之上,是一个良好的开端。

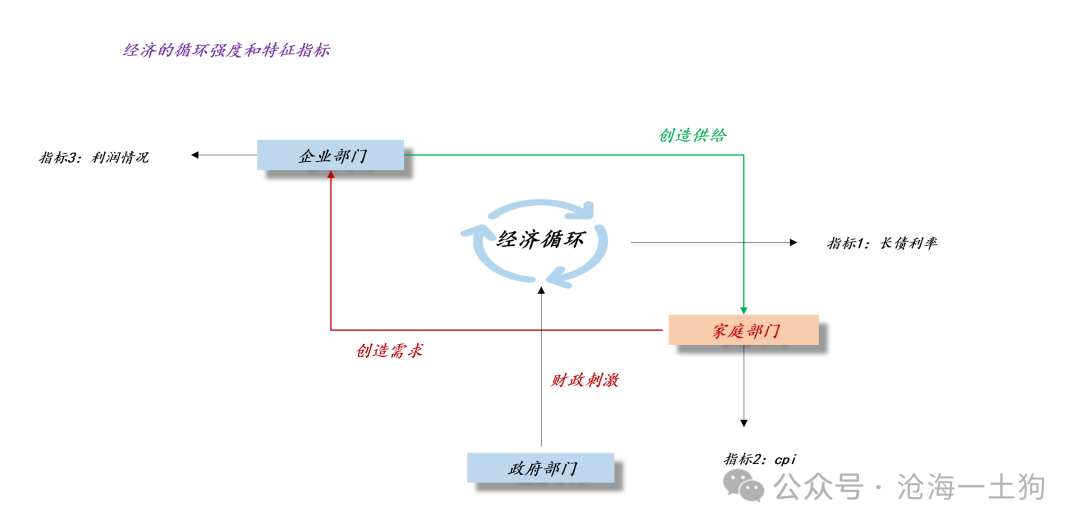

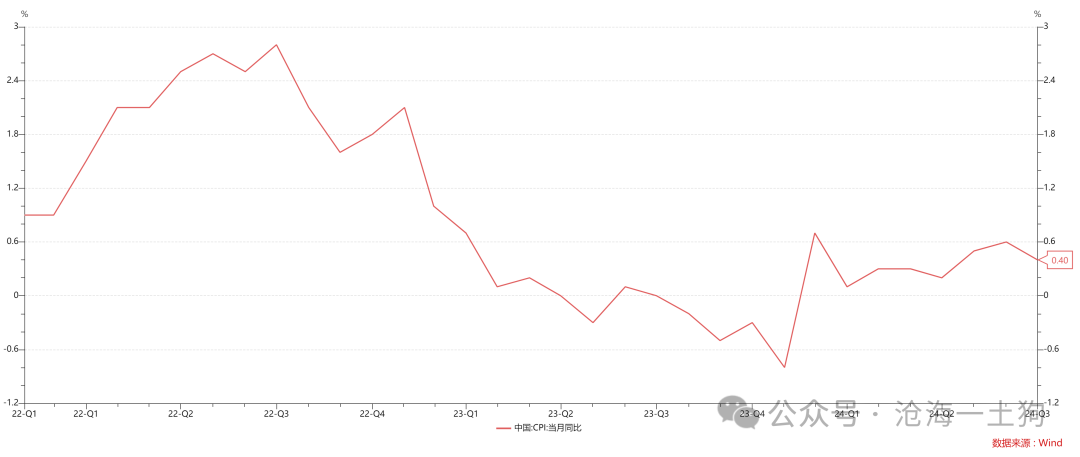

如上图所示,还有一个更为核心的数据是CPI数据,只有CPI同比持续向上,并保持较高水平,企业部门才能有较高的毛利,大量股票的EPS才会持续向上变动。

不幸的是,在过去很长一段时间,中国的cpi保持在低位,“EPS持续增长”是稀缺的。因此,整个资本市场才有炒新,炒烂的氛围。幸运的是,一切都会发生变化,我们的整个经济循环的重心都会向内需和家庭部门倾斜。

ps:数据来自wind,图片来自网络

(转自:沧海一土狗)