摘要:

随着跨境贸易的快速发展,跨国公司内部的资金往来也日趋频繁。本文就跨国公司内部资金调拨涉及的增值税和所...

摘要:

随着跨境贸易的快速发展,跨国公司内部的资金往来也日趋频繁。本文就跨国公司内部资金调拨涉及的增值税和所... 随着跨境贸易的快速发展,跨国公司内部的资金往来也日趋频繁。本文就跨国公司内部资金调拨涉及的增值税和所得税进行探讨。

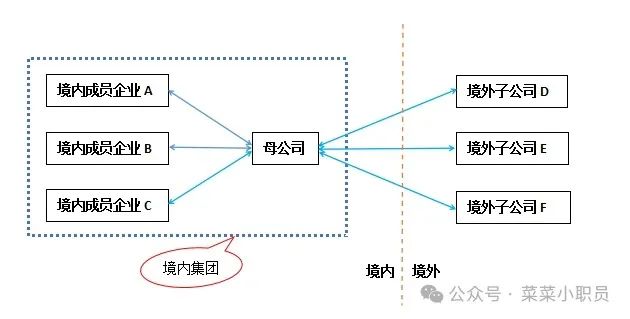

一、本文基于以下公司架构进行分析:

境内关联公司间的资金可以自由调拨。

跨境资金的流动可参照跨境资金池(包括跨境双向人民币资金池、跨国公司跨境资金集中运营、本外币一体化资金池3种模式),在外管局批复的额度内自由流动。

二、关联公司间资金无偿借贷的税务风险

1、境内母公司、子公司模式

实务中,很多关联公司之间的资金借贷行为都是无偿的(利息为0)。

(1)增值税:

按照《财政部 国家税务总局关于全面推开营业税改征增值税试点的通知》(财税【2016】36号)附件1《营业税改征增值税试点实施办法》第14条:下列情形视同销售服务、无形资产或者不动产:(一)单位或者个体工商户向其他单位或者个人无偿提供服务,但用于公益事业或者以社会公众为对象的除外。(也就是说,资金无偿借贷也是要按照金融服务缴纳增值税的,税率为6%。)

按照《财政部 税务总局关于延续实施医疗服务免征增值税等政策的公告》:二、对企业集团内单位(含企业集团)之间的资金无偿借贷行为,免征增值税。(也就是说,如果关联公司被认定为企业集团,那么资金的无偿借贷就可以不视同销售,免征增值税。)

注:如何认定企业集团,后文有说明。

(2)所得税:

根据《中华人民共和国企业所得税法》第四十一条:企业与其关联方之间的业务往来,不符合独立交易原则而减少企业或者其关联方应纳税收入或者所得额的,税务机关有权按照合理方法调整。(也就是说,关联交易如果总体减少了纳税额,税务机关有权做出特别纳税调整。)

《国家税务总局关于发布<特别纳税调查调整及相互协商程序管理办法>的公告》(国家税务总局公告2017年第6号)第三十八条:实际税负相同的境内关联方之间的交易,只要该交易没有直接或者间接导致国家总体税收收入的减少,原则上不作特别纳税调整。(也就是,如果关联公司的所得税税率均为25%,那么他们之间的资金无偿借贷就可以免所得税。)

同时,笔者咨询了企业名称登记管理部门,目前,境外子公司不能登记为成员公司纳入企业集团,且境内外公司分别在不同国家纳税,所以,跨国公司中的跨境资金调拨就需要缴纳增值税和所得税。

2、境内总分公司模式

由于分公司不是独立法人,不能独立承担民事责任,无法与总公司之间形成真正的借贷关系,总公司调拨给分公司的资金只是支持分公司正常的生产经营,并非资金拆借行为,不需要分公司还本付息。总分公司本身就是一个法人主体,资金往来不需要缴纳增值税和所得税。

三、企业集团如何认定?

根据《企业名称登记管理规定实施办法》(2023年8月29日国家市场监督管理总局令第82号公布 自2023年10月1日起施行):

已经登记的企业法人控股3家以上企业法人的,可以在企业名称的组织形式之前使用“集团”或者“(集团)”字样。

企业集团名称应当在企业集团母公司办理变更登记时一并提出。企业集团母公司应当将企业集团名称以及集团成员信息通过国家企业信用信息公示系统向社会公示。

企业集团认定流程总结:母公司登记→控股3家以上企业法人→母公司办理变更登记(加“集团”字样)→企业信用信息公示系统进行公示。

(转自:智汇大叔)