摘要:

本周全球资金面值得注意的变化是:1)我们追踪的EPFR资金数据显示,截至本周三(12月11日),主动...

摘要:

本周全球资金面值得注意的变化是:1)我们追踪的EPFR资金数据显示,截至本周三(12月11日),主动...

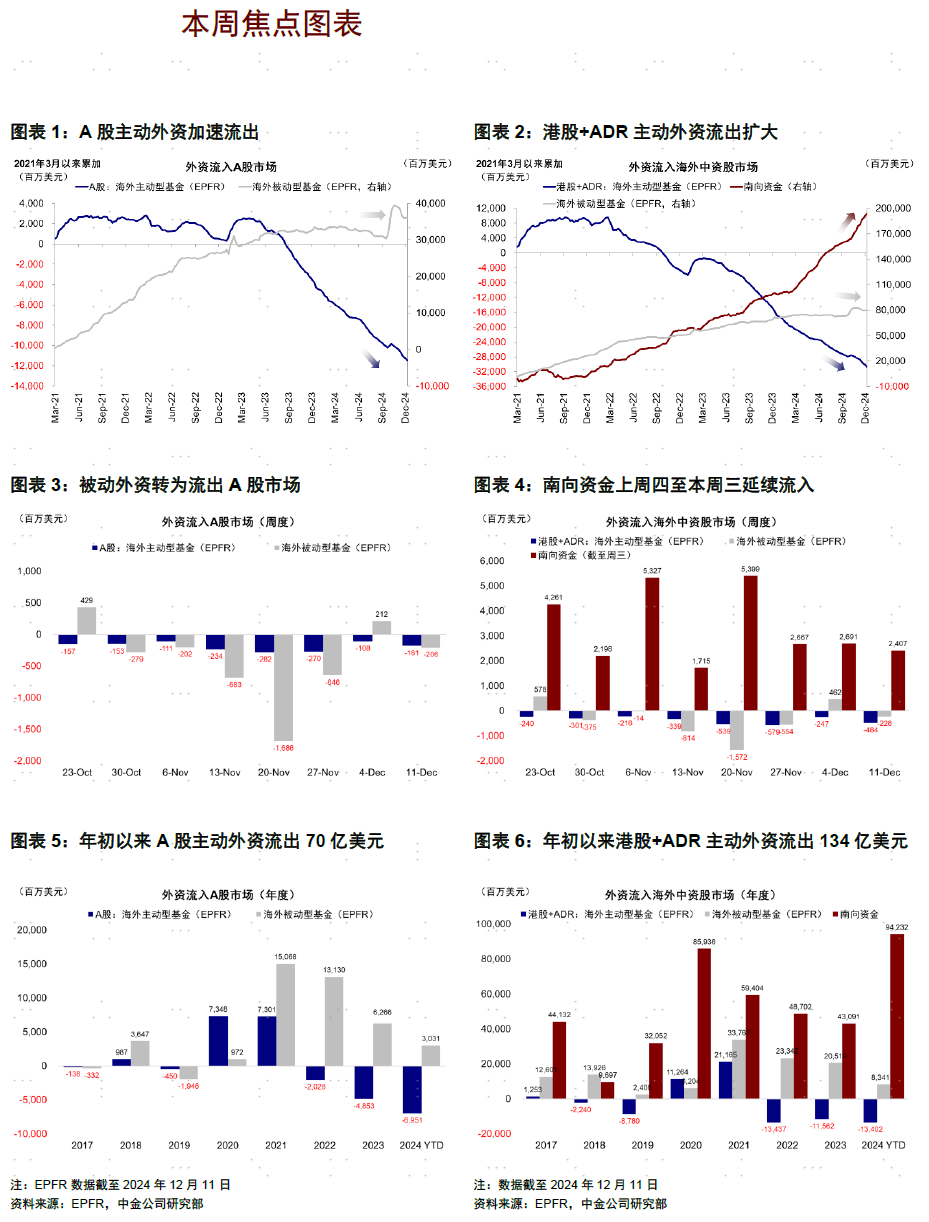

本周全球资金面值得注意的变化是:1)我们追踪的EPFR资金数据显示,截至本周三(12月11日),主动外资流出加速,被动外资再度转为流出;2)互联互通方面,本周北向资金日均成交规模较上周扩大,南向资金流入小幅加速;3)全球股票和债券市场流入加速,货币市场转为流出;4)美股流入收窄,新兴市场流出规模扩大。

国内资金面,主动外资流出加速,被动外资再度流出。年底进入政策关键窗口期,市场也随之明显波动。周初政治局会议定调积极,首提“超常规逆周期调节”、时隔十余年再提“适度宽松”的货币政策、强调“更加积极有为的宏观政策”和“稳住楼市股市”,一度推动市场大涨;但市场在充分消化预期后,依然期待具体规模落地。再加上周五中央经济工作会议在一些市场关注的问题上(如财政刺激力度、消费补贴等)的增量信息有限,甚至部分措辞如加强平台经济监管、未提超常规逆周期调节等对于部分投资者,尤其是海外资金而言,可能是不及预期的。这一背景下,上周主动外资流出4.8亿美元,较前一周2.5亿美元的流出增加近一倍;被动外资也再度流出(上周流出2.3亿美元vs. 前一周流入4.6亿美元)。我们此前提示,在国内政策力度温和但有限的假设下,市场维持震荡仍是基准格局,但若出现因关税等扰动出现大幅波动,反而可以提供更好的买点。

全球资金面,印度市场流出扩大,美股流入收窄,日股流出扩大。截至本周三(12月5日-12月11日),印度市场主动外资流出扩大至2.8亿美元(vs. 上周流出0.7亿美元),美股本周流入收窄至5.4亿美元(vs. 上周流入24.6亿美元),日本股市流出扩大至4.5亿美元(vs. 上周流出2.2亿美元)。

中国市场:主动外资流出加速,被动外资转为流出;南向流入小幅上升

海外资金:EPFR显示主动外资流出中国市场加速,被动外资转为流出。截至本周三(12月5日-12月11日),A股主动外资流出1.8亿美元(vs. 上周流出1.1亿美元),被动资金转为流出2.1亿美元(vs.上周流入2.1亿美元);与此同时,港股和ADR海外资金整体流出7.1亿美元(vs. 上周流入2.2亿美元),其中主动资金流出4.8亿美元(vs.上周流出2.5亿美元),被动资金转为流出2.3亿美元(vs.上周流入4.6亿美元)。

互联互通资金:北向资金自8月16日起停止披露净买入金额,本周日均成交额扩大。本周(12月9日-12月13日)北向资金日均成交金额达2,306亿元,大于上周的1,930亿元成交金额。个股方面,贵州茅台、宁德时代、赛力斯、东方财富和中国平安等标的成交规模最大。

南向流入小幅加速,内地银行板块流入最多。本周(12月9日-12月13日)南向资金总计流入211.2亿港币,日均流入42.2亿港币,较上一周日均流入36.6亿港币有所增加。行业层面,内地银行、能源/原材料与消费等板块上周获南向资金流入最多。个股方面,南向上周最青睐阿里巴巴、建设银行和中国移动等,但卖出腾讯、美团与中海油等。

全球市场:全球股票和债券市场流入加速,货币市场转为流出;美股流入收窄,新兴市场流出规模扩大

跨市场和资产:美股流入收窄,新兴市场进一步流出。主动外资上看,美股本周流入收窄至5.4亿美元(vs. 上周流入24.6亿美元),发达欧洲流出规模扩大至32.2亿美元(vs. 上周流出5.4亿美元),日本股市流出扩大至4.5亿美元(vs. 上周流出2.2亿美元),新兴市场流出加速至20.9亿美元(vs. 上周流出9.4亿美元)。整体上看,全球股票和债券市场流入加速,货币市场转为流出。

配置比例:截至10月30日,投资方向为全球的主动基金对中国配置比例低于基准约0.21ppt,较9月底的低配0.16ppt小幅扩大。较2024年9月,配置比例上,投资方向为全球的主动基金对美国(+1.66ppt)、巴西(+0.13ppt)增配较多,英国(-0.45pt)、日本(-0.34ppt)减配较多;超低配比例上,10月美国(+0.7ppt)、法国(+0.13ppt)、巴西(+0.03ppt)超低配比例上行较多,德国(-0.22pt)、日本(-0.19ppt)、中国(-0.05ppt)等超低配比例下滑较多。地区类型上看,管理人来自欧洲的基金为整体流出主力;板块层面看,海外资金对中国医疗保健、消费、半导体及硬件、资本品超配,对互联网、金融及房地产低配。

Source

文章来源

本文摘自:2024年12月14日已经发布的《关键政策窗口期的外资动向》

分析员 刘刚 CFA SAC 执业证书编号:S0080512030003 SFC CE Ref:AVH867

分析员 张巍瀚 SAC 执业证书编号:S0080524010002 SFC CE Ref:BSV497

分析员 吴薇 SAC 执业证书编号:S0080524070001

法律声明

本公众号不是中国国际金融股份有限公司(下称“中金公司”)研究报告的发布平台。本公众号只是转发中金公司已发布研究报告的部分观点,订阅者若使用本公众号所载资料,有可能会因缺乏对完整报告的了解或缺乏相关的解读而对资料中的关键假设、评级、目标价等内容产生理解上的歧义。订阅者如使用本资料,须寻求专业投资顾问的指导及解读。

本公众号仅面向中金公司中国内地客户,任何不符合前述条件的订阅者,敬请订阅前自行评估接收订阅内容的适当性。订阅本公众号不构成任何合同或承诺的基础,中金公司不因任何单纯订阅本公众号的行为而将订阅人视为中金公司的客户。

一般声明

本公众号仅是转发中金公司已发布报告的部分观点,所载盈利预测、目标价格、评级、估值等观点的给予是基于一系列的假设和前提条件,订阅者只有在了解相关报告中的全部信息基础上,才可能对相关观点形成比较全面的认识。如欲了解完整观点,应参见中金研究网站(http://research.cicc.com)所载完整报告。

在法律许可的情况下,中金公司可能与本资料中提及公司正在建立或争取建立业务关系或服务关系。因此,订阅者应当考虑到中金公司及/或其相关人员可能存在影响本资料观点客观性的潜在利益冲突。与本资料相关的披露信息请访http://research.cicc.com/disclosure_cn,亦可参见近期已发布的关于相关公司的具体研究报告。

(转自:中金策略)