摘要:

新华财经上海12月20日电(葛佳明) 在2024年最后一次美国联邦公开市场委员会(FOMC)会议上,...

摘要:

新华财经上海12月20日电(葛佳明) 在2024年最后一次美国联邦公开市场委员会(FOMC)会议上,... 新华财经上海12月20日电(葛佳明) 在2024年最后一次美国联邦公开市场委员会(FOMC)会议上,美联储如期将联邦基金利率目标区间下调25个基点至4.25%-4.50%,但在未来降息节奏上则传递出更为“鹰派”的信号,因经济强劲并且通胀进展缓慢,暗示未来降息步伐可能放缓,美元指数连续两日上涨,报108.4,为2022年11月以来的最高水平。

非美货币承压,美元兑日元汇率升至157.9的五个月高点;美元兑韩元持续位于1450韩元关口上方,为自2009年全球金融危机以来低点。

分析师普遍认为,美联储的强硬“鹰派”表态或推动年末美元指数持续走强,随着1月20日特朗普正式就职的时间越来越临近,美元料将很难大幅走弱。根据全球美元流动性指标测算,今年底美元大概率继续在高位震荡。与此同时,给美元定价的“货币锚”经济体如欧洲和日本的经济竞争力持续弱于美国,反过来也推动美元走强。

“美日欧”经济走势现分歧

美联储的“鹰派”降息,让市场经历了剧烈波动。但随着美国强劲经济数据的出炉,市场情绪开始回暖。

美国第三季度实际GDP年化终值环比升3.1%,预期升2.8%,修正值升2.8%。同时,美国消费支出仍在增长,美国第三季度实际个人消费支出终值环比升3.7%,较二季度终值2.8%大幅上行。

相比之下,日本和欧元区的经济形势并不乐观也导致了“美日欧”三大央行后续货币政策的渐行渐远。

日本三季度实际GDP年化季环比增速为1.2%,较二季度的2.2%大幅放缓,远不及美国GDP增速;而欧元区三季度GDP年化季环比增速为0.4%,增速持续疲软。

根据IMF近期预测,2025年美国GDP增速2.2%,近欧元区和日本经济增速的1倍,也远高于英国和瑞典分别1.5%和1.3%的增速。

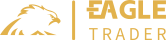

因经济前景走势分化,使得美国货币政策呈现”鹰派“,而日本和欧洲的货币政策则变得更为“鸽派”:日本央行已经确认了将基准利率维持在0.25%不变,符合市场普遍预期,但此前市场曾预期日本央行将在12月加息。

日本央行行长植田和男在新闻发布会上表示,日本经济正在温和复苏,物价有望逐步回升,但经济、通胀仍有较高的不确定性。就后续政策路径而言,除了常规的经济和通胀数据,植田和男表示将评估明年“春斗”的趋势和特朗普政策对通胀的影响。

而上周欧洲央行降息后,更是释放了“鸽派”信息。欧洲央行行长拉加德表示,最新数据显示欧元区经济正在失去动力,经济增长前景面临下行风险。

此外,欧洲央行管委、芬兰央行行长奥利•雷恩(Olli Rehn)“暗示”了更加明确的降息路径:随着通胀开始稳定在2%的目标附近,欧洲央行的利率将继续走低,预计存款利率可能在明年上半年达到既不刺激也不限制经济活动的中性水平。市场已经预计欧洲央行将在2025年累计降息约127个基点。

考虑到欧元和日元在美元指数中权重达到70%,这也使得美元处在相对强势的位置。民生证券研究院宏观资深分析师邵翔称,随着各国宽松加码,全球经济可能在明年第二季度企稳。但不能确定全球其他经济体的弹性能否好于美国。

美元后续走势如何?

分析师普遍认为,从短期来看,美元料将很难大幅走弱,但从中长期来看,包括摩根士丹利和摩根大通在内的分析师均预期,美元或将在2025年年中见顶,并在2025年步入下跌区间。

国泰君安研报称,2025年,预计美元指数将维持高位震荡,呈现“先扬后抑”走势。尽管明年下半年可能随着通胀回落和降息周期深化面临一定调整压力,但在特朗普政策2.0预期和美元储备货币地位支撑下,强势美元格局大概率至少延续至2025年一季度。

汇丰分析师认为,美元在2025年,不具有像2017年时那样的走软条件,欧元将跌破平价,日元将跌向160。

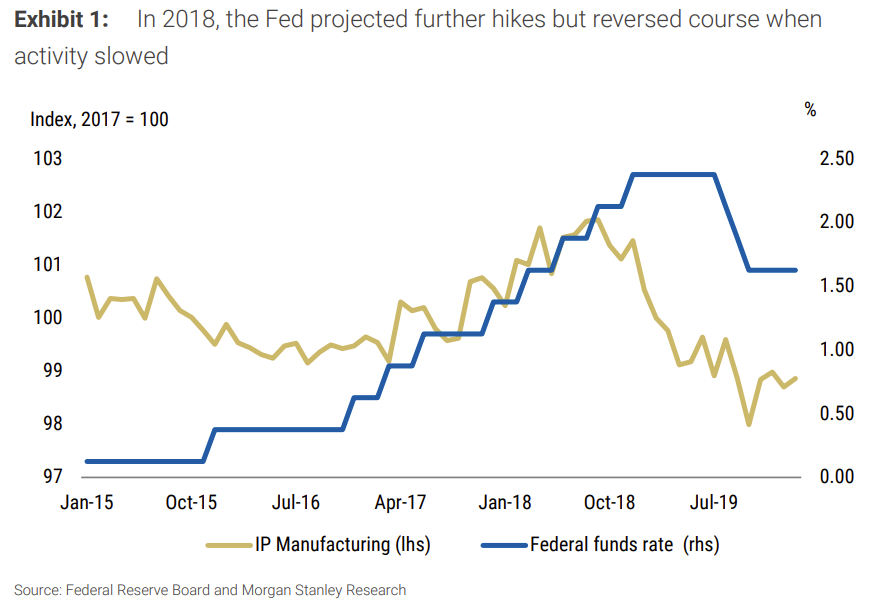

摩根士丹利分析师认为市场可能高估了美国经济的复苏潜力,并低估了全球货币政策的变化。尽管当前美国经济数据强劲,就业、制造业和消费支出都显示出积极信号,但市场仍可能对此反应过度。随着通货膨胀的上升,消费者支出可能受到挤压,这将影响整体经济增长。因此,即使美国经济表现良好,也不能忽视实际经济发展中的不确定性和风险。

瑞银财富管理投资认为,虽然近期较为有利的美国宏观经济数据为美元带来了利好,但从长期来看,贸易关税或移民减少可能拖累美国经济增长,并再次提高市场对美联储降息的预期。鉴于美元估值已非常高,中期美元将面临下行压力。

编辑:谈瑞