摘要:

在很长一段时间里,人们大多把战胜通胀作为投资的首要目标。传统的理论认为,要想让资产保值增值、跑赢通胀...

摘要:

在很长一段时间里,人们大多把战胜通胀作为投资的首要目标。传统的理论认为,要想让资产保值增值、跑赢通胀... 在很长一段时间里,人们大多把战胜通胀作为投资的首要目标。传统的理论认为,要想让资产保值增值、跑赢通胀,就要进行积极的投资。买房、买股都属于积极投资的行为,可近几年的结果并不理想。不仅没能跑赢通胀,连本金都没保住。

从数据上看,2022年的CPI为2%,2023年降到了0.2%,2024年1-11月CPI数据略有回升,平均为0.25%,但距离政府预定的3%通胀目标,还有一定的差距。

通胀会重新再来吗?

今年,国家将实施适度宽松的货币政策,有的人认为央行要开启印钞机,大量放水,会导致通胀再度来袭。

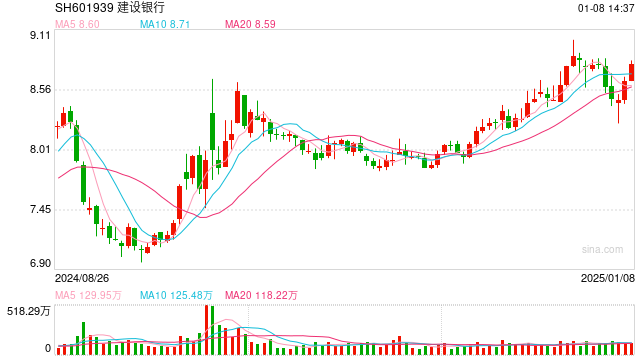

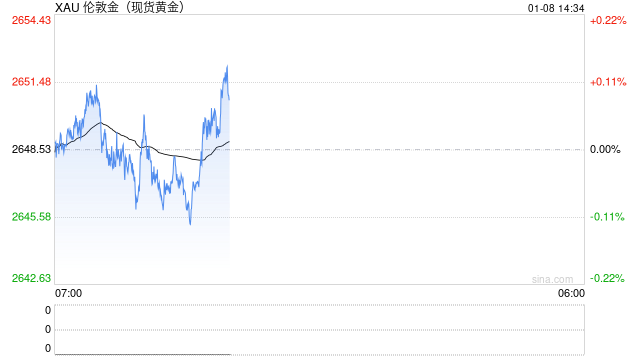

从机构的角度来看,结论并非如此。虽然投资机构普遍看好2025年的股市(他们哪年没看好过?),但在投资行为上,则是将大量的资金投入到了债市,以至于10年期国债和30年期国债的收益率都创下了历史新低。

目前,10年期国债到期收益率只有1.61%,30年期国债到期收益率只有1.85%,如果通胀能接近3%的调控目标,长期国债的到期收益率必定会显著上涨。由于债券的价格与收益率反向运行,当债券收益率上行时,国债的价格将下跌。特别是对收益率非常敏感的长期国债,如果收益率显著上行,投资长期国债将出现巨亏。

显然,目前的机构投资者并不认为这种情况会在短期内发生,否则,他们也不敢这么大手笔地买入长期国债。从2025年开年股市持续下跌,债市持续上涨的情况看,主流资金并不认同物价会大幅上涨的观点。

强大的制造业会抑制通胀

随着生产效率的不断提升,中国的制造业规模成为了全球第一。大量的商品产出不仅导致了国内的价格“内卷”,也让全球的通胀率在很长一段时间内维持在低位。

近几年,以美国为首的发达国家搞脱钩断链,希望把中国的产品挡在国门之外,结果由于它们国内的生产不足,使得通胀卷土重来。而中国的企业在外需有可能下降的情况下,将重心转向内需,也加剧了国内的竞争,生产者价格指数PPI已经连续26个月出现下降,通缩的压力大于通胀。

1月20日,特朗普将重回白宫,他的贸易保护主义政策将对中国的外需市场产生负面影响,在外需要转化成内需的情况下,出现商品通胀的可能性比较小。央行也表示将择机降准降息,说明央行也不担心通胀问题。

另外,现在的中国更加开放,海外产品的进口也降低了国内的物价。大家比较容易感觉到的就是牛肉和车厘子的价格。

以前牛肉的价格普遍在每斤50元之上,如今牛肉的价格已经降到每斤30元之下了。受牛肉价格降低影响,猪肉的价格很难走高,而猪肉价格是CPI中权重比较大的一项,猪肉价格不涨,CPI就很难有大的涨幅。

车厘子以前价格比较昂贵,JJJJ级车厘子最贵的时候要200元/斤,如今只要50多元/斤,J级的价格已经低到25元/斤,随着进口数量的增加,更多的人有望实现“车厘子自由”。

如何确定投资目标

和治理通胀相比,治理通缩更加困难。以美国为例,前几年美国高通胀,但通过美联储的加息,只用了1年多的时间,就把通胀率压下来了。而治理通缩就麻烦多了,日本治理了20多年,才走出了通缩的阴影。

未来,比较合理的投资目标是让自己的财富增长率能跑赢人均可支配收入的增长率。2023年,我国的人均可支配收入是39218元,平均每月是3268元,10万元资产相当于30.6个月的收入。

2024年1-9月,我国的人均可支配收入为30941元,平均每月是3438元,10万元资产值相当于29个月的收入。如果2023年的10万元资产不能有所增长,意味着资产的购买力下降了。要让10万元资产仍能等值于30.6个月的人均可支配收入,投资收益率必须达到5.2%。

这才是我们要追求的投资收益率。